| Boletín N°. 2027 | Comercio electrónico, regulación fiscal y recomendaciones |

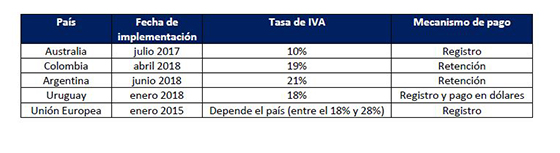

11-08-2019.- Respecto al comercio electrónico el diputado Alfonso Ramírez Cuéllar, presidente de la Comisión de Presupuesto y Cuenta Pública, señaló que éste ha aumentado considerablemente en los últimos años, por lo que se ha hecho necesario la discusión y adecuación de los ordenamientos fiscales y regulatorios. Por ejemplo, la OCDE ha emitido desde 1999 recomendaciones en materia de protección a los consumidores de comercio electrónico. En México, de acuerdo con la Asociación de Internet, en 2017 las ventas de comercio electrónico fueron de 396.04 mil millones de pesos (mayor en 20.1 por ciento al 2016) y en el primer semestre de 2018 mostraron un incremento de 18 por ciento respecto al mismo periodo del año anterior; además, el 41 por ciento de los compradores en México obtuvo algún bien o servicio proveniente de alguna plataforma electrónica fuera del país. “Los organismos internacionales han discutido ampliamente sobre la forma y tipo de fiscalización que deben tener estas empresas y, en su caso, establecer al país que le compete la facultad recaudatoria; la problemática se centra en determinar el lugar en el que se lleva a cabo la transacción por la venta, compra de bienes y servicios; y donde se obtiene la renta, ya que regularmente intervienen sujetos de diversas jurisdicciones fiscales”, señaló el diputado. Ramírez Cuéllar apuntó que existen varias opiniones sobre el trato que se le debe de dar al comercio electrónico, una de ellas, es no gravar las transacciones realizadas bajo este modelo de negocio; no obstante, esto generaría competencia desleal entre los proveedores de bienes o servicios que realizan sus actividades económicas a través de establecimientos, tiendas o locales fijos, y aquellos que los ofrecen a través de plataformas o interfaces digitales que generan ganancias multimillonarias. Otra opción sería la implementación de un impuesto especial al comercio electrónico, cuantificable mediante el uso, acceso, ancho de banda o la descarga de programas informáticos a través de internet, ejemplo de ello es el “bit tax” cuya base gravable sería el número de bits utilizados en cada transacción. “No obstante, las recomendaciones de los organismos internacionales señalan que es conveniente modificar los impuestos ya existentes”, aseveró el presidente de la Comisión de Presupuesto y Cuenta Pública. En este sentido, recordó que la OCDE y el Grupo de los 20 (G20) en su documento denominado “Plan de acción contra la Erosión de la Base Imponible y el Traslado de Beneficios”, señalan respecto a los impuestos indirectos, como el ISR, que la digitalización puede exacerbar las oportunidades para la elusión y la evasión fiscal dada la dificultad de fiscalizar y atribuir los ingresos generados en operaciones multinacionales a las jurisdicciones en las que dichas operaciones tienen injerencia. Por ello, la propuesta de México, en línea con las recomendaciones de la CEPAL y la OCDE, va encaminada a que los residentes en el extranjero que prestan sus servicios en territorio nacional paguen impuestos por los ingresos que reciben de los consumidores mexicanos, por concepto de IVA. Pues la OCDE ha recomendado a los países implementar el principio de “destino” para asegurarse que en las operaciones trasnacionales el IVA se cause y se recaude en la jurisdicción donde ocurre el consumo final. Finalmente, puntualizó que en países como Colombia, Argentina, Uruguay, Australia y también en la Unión Europea ya se cobra IVA por el comercio electrónico. --ooOoo-- |

|